2022年,房企融资有多难?

CRIC数据显示,100家典型房企全年新增融资总额为8241亿元,同比减少38%。2016年以来,全年融资总规模首次低于1万亿元。

从历年典型房企融资总量来看,2021年出现了近五年来首次负增长,融资总量13274亿元,同比下降了25%。进入2022年融资规模的下滑趋势仍在扩大,全年融资总规模较去年继续扩大13个百分点至38%。

2022年前8月单月融资量均出现不同程度的同比下降,其中1月、2月、6月及8月下降幅度均超过了50%。

但随着11月诸多融资利好政策出台,房地产融资行情年末“翘尾”,融资端出现一些积极信号。数据显示,2022年12月100家典型房企的融资总量为1018亿元,达到全年单月最高,环比上升85%,同比上升33%。

但未来房企融资规模能否持续回升,还要看政策的持续落地与利好传导的效果。

值得注意的是,2022年整体融资成本迎来结构性下降,全年100家房企新增融资成本为4.23%,较2021年下降了1.15个百分点。这与房企境外融资大规模减少以及优质民企发债占比走高有关,2022年,招商蛇口、万科、华润、首开和中海这5家房企融资总量占比达到了36.5%,结构性拉低整体融资成本。

过去一年,更多的房企转向了境内融资,海外融资基本上从此和中国房企说“再见”。

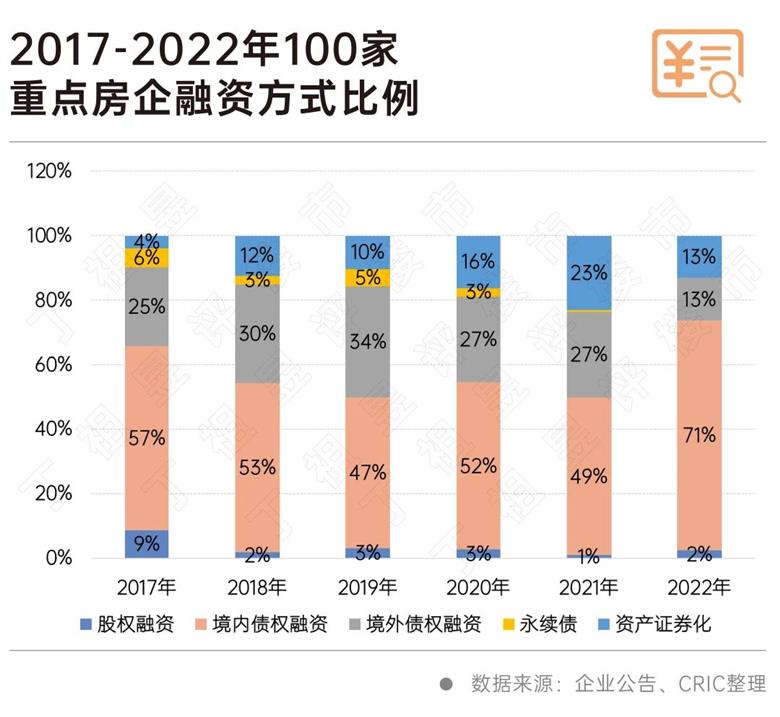

从融资结构来看,2022年境内债券融资占比最高,达到了71%,但是从融资量来看,2022年房企境内债权融资同比下降了10%到5870亿元。而境外债权融资下降尤为明显,同比下降了69%至1080亿元。

2022年企业发债金额4524亿元,同比下降28%。其中,境内发债3588亿元,同比下降1%;而境外发债同比大幅下降64%到935亿元,占比同比下降了21个百分点至21%。

房企境外债违约事件,信用危机进一步影响境外资本市场信心,房企境外融资陷入“冰封”。

年初是房企境外发债窗口期,融资总量较高,7月因富力完成了海外债的重组发行了344亿元的新票据而短暂回升,随后10月首次出现了单月没有房企进行境外债权融资的情况。11月和12月仅保利置业和龙湖获得了境外贷款。

短期内,房企境外融资仍将维持较低水平。

2022年以来央企、国企及优质民企成为了融资主力。

首先看融资占比,2022年央国企融资占比在60%-90%左右,而2020年,央国企融资占比长期在20%-40%左右,自2021年8月,央国企融资占比明显提升,融资占比提升至60%-80%的水平。

优质民企也有发债,2022年发行新债券的民营(含混合所有制)房企共有13家,发行量最多的是万科、龙湖、碧桂园、滨江、美的置业、旭辉以及新城,这些企业也是率先受益的民营房企。

对于大多数民营房企来说,融资依然困难重重。

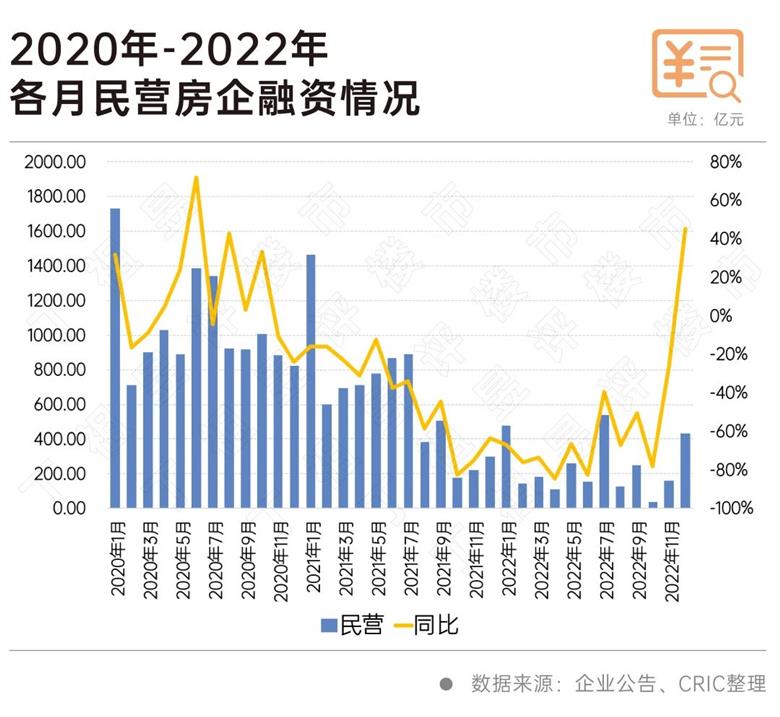

2021年8月以来,民营房企融资规模断崖式下跌,此后陷入长达16个月的低迷期,这期间有13个月融资规模不足300亿元,2022年10月单月甚至不足40亿元。

未来多数民营房企融资状况能否有明显改善,仍需看政策的覆盖面以及后续落地情况。

2023年,仍然是房企“偿债年”。

CRIC监测数据显示,2023年前三季度,房企将迎来一波大规模偿债潮,到期债券总规模达到5528亿元,同比增长6%。其中,境内债券到期2805亿元,境外债券到期2724亿元。

偿债压力主要集中在一季度,到期债券规模达到了2225亿元,其中1月共有40笔债券到期,剔除已经提前赎回的部分之后约有916亿元,环比增加476%。

2021年以来,房企发债量长期小于到期量,房企偿债一直处于承压状态。值得注意的是,在这波到期债券中,有4081亿元属于民营房企,占比达到了73%,部分民企的偿债压力仍然非常大,违约事件还有可能被曝出。

随着“金融16条”出台,房企的信贷以及债券的合理展期都得到了政策支持,到期压力得到缓解,房企也相应得到一些喘息机会,但仍难解决本质问题,后续仍需积极推动民营房企融资恢复,并积极促进销售回暖。

2023年,房企供给侧改革已渐近尾声,稳信用下企业整体融资环境或将进一步改善,房企应积极抓住融资窗口期。

未来,股权融资或将成为房企融资的重要渠道,更多上市的优质房企或将通过增发、配股融资,既能缓解企业融资困境,又能降低整体负债率水平,一定程度上降低企业偿债风险。

在融资环境进一步防松的情况下,房企真正的脱困,还需要依靠销售和经营层面的改善。