珠宝零售生意回报率不稳定,珠宝大佬们再次盯上了买楼圈地。

1月31日,香港珠宝零售龙头周生生(需求面积:50-100平方米)(00116.HK)披露一笔关联交易,拟以总代价1.16亿港元收购位于香港元朗的一处物业,卖方为周永成(周生生董事会主席兼集团总经理)、周敬成(周生生执行董事)、周淑华及周慕贞(周氏家族成员)。同日,公司拟购买两处土地位于佛山市顺德区伦教街道荔村的物业,原本作为周生生公司员工宿舍使用,总代价分别为人民币717.5万元及人民币295.4万元。

周生生认为,鉴于香港现行物业市场的状况,收购香港物业实属一个投资良机,同时更可保障集团目前的营运,长远而言更具成本效益。而收购中国两处物业是供集团自身营运使用及作长期投资,符合集团整体利益。

除了周生生与背后的周氏家族,热衷于圈地买楼的珠宝大佬还有很多,背靠新世界的周大福及郑氏家族、香港珠宝零售商六福珠宝、内地珠宝零售企业周六福等,都曾在内地和香港购置土地。

“珠宝商和其他零售商收购商铺物业的逻辑没有太大不同。珠宝商一般需要人流量高的黄金位置铺面,收购能够有效的降低运营成本,把控租金上涨的风险。”资深零售专家王国平对时代财经指出。

不堪租金重负,周生生曾放弃铜锣湾铺王

时代财经了解到,位于香港新界元朗青山公路85号的香港物业属于元朗中央商业区的黄金地段。该店铺地面楼层(包括阁楼)是周生生珠宝零售门店,而楼宇的其他楼层原本用于经营周生生的证券业务。2021年1月由于营商环境日益严峻,公司终止了经营证券及期货经纪业务,其原办公楼层也持续处于空置状态。该物业每月租金达27.5万港元。

公告中的董事会意见也明确表示,“收购事项完成后将不会影响现有用途。反之,进行香港收购事项可确保能够继续使用物业,而毋须担心业主日后会否拒绝出租予本集团。”

过去几年,香港零售业正遭受前所未有的冲击。尤其是2020年后全球新冠疫情影响下,香港零售陷入持续低迷。

不堪租金成本的重压,大品牌们开始排队撤离寸土寸金的香港商业核心区。以铜锣湾罗素街为例,2019年起,普拉达、劳力士、宝珀表、六福珠宝等品牌相继弃租,周生生曾于2015年以天价租下的“铺王”(罗素街59号至61号)也被手表品牌Daniel Wellington门店所替代。有报道指出,周生生珠宝承租时,月租高达220万港元,呎租约3142港元。2021年,其租值为744万港元,较上一年的租值876万港元,回落15%。

与此同时,Tiffany、Valentino、周大福等奢侈品牌也相继关闭了位于尖沙咀广东道的大店。而李宁于去年12月在尖沙咀广东道开设的全新旗舰店,此前正是周生生自2005年起就承租的店铺。

有投资者分析,周生生收购位于元朗的物业后,或有意将门店建设为旗舰店。No Agency独立时尚分析师唐小唐也认为,“这是近几年香港零售业的趋势。包括时尚奢侈品牌、珠宝零售公司,都在关旅游区门店,将投入重心转移至本地客源相对稳定,租金更便宜的社区店。”

关联交易背后,大股东变现超1亿港元

事实上,对于品牌零售商来说,其位于香港的门店大部分为直营,由老板自持或者公司持有物业的现象很普遍。

“从投资的角度来说,持有物业的目的就是拿到更高的回报,无论是个人持有还是公司持有。在行情好的时候可以贵租,行情差可以便宜租,维护店铺运营的稳定,对生意有协同效应,小股东也能接受。”唐小唐表示,

其进一步分析,尽管从公司层面来说,上市公司在解释关联交易时会更侧重于业务协同,但从投资角度分析,很多关联交易在根本上仍以围绕公司大股东利益为出发点。

根据周生生此次交易公告,香港、佛山三处物业的卖方均为周氏家族成员。周永成为董事会主席兼集团总经理,周敬成为公司执行董事,周淑华及周慕贞为家族成员。

公告显示,位于香港元朗的物业由周氏家族在1970年收购,原收购成本仅为24万港元,低于目前该铺位每月的租金成本。而另两处位于中国佛山的物业均为周氏家族传承下来的,未追查到收购成本。

这也意味着,若此次收购完成,将为周氏家族带来不少于1.27亿港元的现金收益。

这笔数额并不小。据唐小唐猜测,在此次关联交易之前,周氏家族对三处物业均已有出手的想法,但是受制于楼市行情,没有其他投资者能以心仪的价格接盘,所以才有了卖给自己公司的操作。

“交易的初衷肯定是大股东的想法,但并不是说大股东缺钱,可能当下大股东希望能收回现金,拿去做其他收益更好的投资,或者购买回报率更高的商铺。现金的回报率肯定比铺租的回报率要高,对于香港来说,楼市目前还在震荡,不如收回现金。”他说。

珠宝生意利润不稳定,珠宝大佬们热衷圈地买楼

除了周生生与背后的周氏家族,热衷于圈地买楼的珠宝大佬还有很多。

背靠新世界的周大福及郑氏家族在这一领域最为活跃。综合过往媒体报道,郑氏家族以周大福及新世界地产等主体,在广州、天津、深圳等地都曾投入巨资圈地,建设项目涵盖产业园、工厂、学校、写字楼等。

去年,香港另一珠宝零售商六福珠宝宣布,在湖北省宜昌市的三峡国际珠宝博艺园内打造总面积达8万平方米的六福珠宝文化创意产业园。同年11月初,内地珠宝零售企业周六福买下深圳罗湖清水河新型产业用地,建珠宝产业中心。而另一内地珠宝公司明牌珠宝则宣布设立全资子公司参与房地产销售经纪业务。

根据多位分析师对时代财经的解释,无论是买地、建楼、建产业园、购置商铺,珠宝大佬们爱圈地买楼的原因归咎于两点,第一是长期财务投资,第二则是加强业务协同。

王国平指出,“这在零售行业是很普遍的,基本上有一定知名度的公司都有地方政府邀请拿地,很多购物中心背后也有零售商参股的痕迹。另外一个涉及到旧厂房改造,这些地块可能早期比较偏,但是后面会慢慢融入市区,有时还涉及到部分土地性质的变更,会有很可观的升值空间。”

有珠宝行业资深经销商告诉时代财经,近年来无论是珠宝零售上市公司还是加盟经销商,由于利润率下滑和经营不稳定,开始更偏向于房产等固定资产的投资。

据时代财经观察,中国的黄金珠宝市场趋于饱和,零售企业在疫情期间竞争与业绩压力都不小。根据Euromonitor数据,2011年至2021年,周大福市占率从8.4%降至7.6%;周生生则由1.1%提升至1.3%;六福集团由0.7%降至0.6%;而明牌珠宝则由1.8%直接下滑至0.5%。

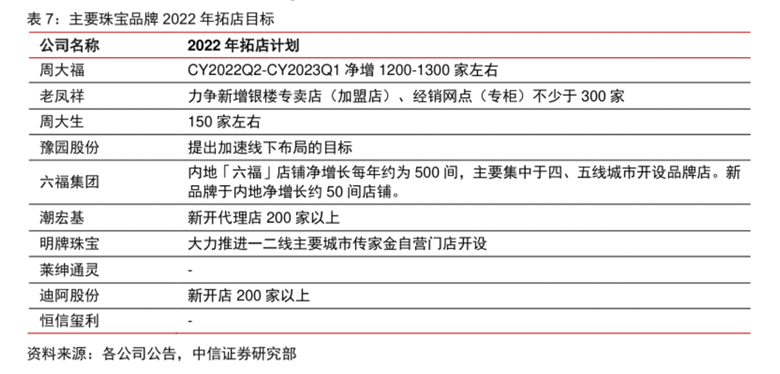

而对于珠宝零售商来说,业绩的增长更多依赖于加盟门店数量的规模增长,拓店成为珠宝品牌竞争的重点。时代财经注意到,周大福等珠宝品牌近年来正加快拓店速度,并深入下沉市场。据中信证券研报,周大福在2022年提出净增1200-1300家门店的目标,而老凤祥则新增不少于300家。

?

?

?图片来源:中信证券研报

不过,拓店并不意味着一定有对等的回报。在2022年底,周大福在内地零售店突破了7016家,但单店销售表现却不尽人意。根据财报,去年4月1日至9月30日,该公司内地及港澳的同店销售均出现下滑,集团经调整后的毛利率也从2020年的35.1%持续下滑至2022年的22.4%。而在2022年第四季度,内地同店销售更下降33%,港澳及其他市场下降7.8%。

上述经销商还对时代财经透露,一向以直营为主的周生生也正寻求在内地市场开放加盟合作的机会,但由于下沉市场管理难度大,也一直没有落实。“周生生与一个内资上市珠宝零售公司谈代理,但一直没有定下来。”他说。

据他观察,部分珠宝商因为零售生意的回报率不达10%,就开始停止扩张珠宝生意,转向持有物业。“上市公司、经销商都是同样的道理。虽然上市公司总销售增长高达30%,利润增长却没有那么快,单店营收这两年任何品牌都难。有些店想着过年捞一笔,过完年就撤了。”